Fiscalité et immobilier : Condate vous décrypte l’impôt sur la fortune immobilière

Vous entendez régulièrement parler de l’impôt sur la fortune immobilière (IFI) mais vous ne savez pas précisément à quoi cela correspond ? Condate est là pour vous éclairer et vous dresser une description détaillée et précise de cet impôt encore trop inconnu du grand public.

Contexte et définition de l’IFI :

A partir du 1er janvier 2018, est entré en vigueur l’Impôt sur la Fortune Immobilière. Il succède et remplace l’Impôt de Solidarité sur la Fortune (ISF), adopté en 1988. Ce nouvel impôt est dans le prolongement de l’ISF car les redevables, le fait générateur du 1er janvier, le seuil d’imposition, le barème, la réduction d’impôts liée aux dons et le plafonnement ne changent pas. Cependant, ces deux impôts ont quelques points de divergence notamment concernant l’assiette taxable[1], les règles d’évaluation et le passif déductible. Par ailleurs, la principale différence notable se situe sur le patrimoine encadré par l’impôt. En effet, comme nous le comprenons dans le nom de l’IFI, seul le patrimoine immobilier est concerné alors que l’ISF prenait en compte également le patrimoine financier et bancaire. La motivation première de ce changement était de « relancer l’investissement dans les entreprises française et de favoriser ainsi la création d’emplois. ». Plus simplement, l’IFI peut être définit comme étant un impôt sur le patrimoine immobilier des particuliers et qui est décrit et détaillé de l’article 964 à 983 du Code Général des Impôts (CGI).

Champ d’application de l’IFI

- Pour qui ?

Tout le monde n’est pas imposable à l’IFI. En effet, cet impôt concerne seulement les personnes physiques seules ou avec les membres de leur foyer fiscal qui détiennent un patrimoine immobilier supérieur à 1,3 millions d’euros au 1er janvier de l’année d’imposition.

De plus, l’avis d’imposition diffère si le redevable réside ou non en France. En effet, de cela découle deux types de situations :

- Le redevable réside en France : tous ses actifs immobiliers localisés en France ou à l’étranger sont soumis à l’IFI

- Le redevable ne réside pas en France ou est « impatrié »[2]: seulement ses actifs immobiliers localisés en France sont soumis à l’IFI. « Sont donc notamment soumis à l’IFI les parts ou actions des sociétés ou organismes établis en France ou hors de France, à hauteur de la valeur représentative de biens ou droits immobiliers situés en France »

Focus sur le foyer fiscal de l’IFI :

Il faut faire attention car le foyer fiscal de l’IFI est différent de celui de l’impôt sur le revenu. En effet, l’IFI représente un avis d’imposition commun à tous les membres du foyer (couple marié (peu importe leur régime maritale), pacsés ou en concubinage notoire et leurs enfants mineurs). De son côté l’avis d’imposition de l’impôt sur le revenu prend en compte individuellement les personnes du foyer.

- Pour quoi ?

- Les actifs immobiliers imposables

- Les immeubles bâtis (ex : maisons, appartements…) et non bâtis (ex : terrains, terres agricoles…) détenus directement. A savoir : la résidence principale bénéficie d’un abattement de 30% sur sa valeur,

- Les parts ou actions de sociétés et organismes (ex : FCP, SCPI, OPCI…),

- La valeur de rachat des contrats d’assurance-vie et des bons et contrats de capitalisation rachetables à hauteur de la fraction de leur valeur représentative des unités de compte composés de biens ou droits immobiliers,

- Les actifs immobiliers faisant l’objet d’un contrat de crédit-bail ou d’un contrat de location-accession à la propriété immobilière sont compris dans le patrimoine imposable du preneur. L’assiette imposable à l’IFI est constituée de la valeur des actifs immobiliers au 1er janvier réduite des loyers et redevances restant à courir ainsi que du montant de l’option d’achat.

- Les actifs immobiliers exclus

Ne sont pas pris en compte pour le calcul de l’IFI :

- « Les parts ou actions de sociétés ou d’organismes qui ont pour activité une activité industrielle, commerciale, artisanale, agricole ou libérale dont le redevable détient directement et, le cas échéant, indirectement, seul ou conjointement avec les personnes, moins de 10 % du capital et des droits de vote. » (Art 965 alinéa 2 du CGI)

- Les biens et droits immobiliers détenus par l’intermédiaire d’organismes de placement collectif (OPC) lorsque le contribuable détient seul ou conjointement avec les membres de son foyer fiscal directement et indirectement moins de 10% des droits de l’organisme et que les actifs immobiliers représentent moins de 20% de l’actif total du fonds ;

- Les biens et droits immobiliers détenus dans une société d’investissement immobilier cotée (SIIC) lorsque le contribuable détient seul ou conjointement avec les membres de son foyer fiscal directement et indirectement moins de 5% du capital et des droits de vote

- Le redevable détenant une participation minoritaire dans une société propriétaire de biens et droits immobiliers, de bonne foi, pouvant démontrer qu’il n’était pas en mesure de disposer des informations nécessaires pour estimer la fraction de la valeur des parts ou actions imposable représentative de l’immobilier indirectement détenu ne se verra pas rehausser par l’administration fiscale.

- Les actifs immobiliers exonérés

Peuvent être totalement exonérés sous certaines conditions :

- Les biens et droits immobiliers professionnels si :

- Ils sont utilisés dans le cadre d’activité industrielle, commerciale, artisanale, agricole ou libérale correspondant à une véritable profession[3]

- Cette activité est exercée par l’un des membres du foyer fiscal

- L’exercice de cette activité professionnelle correspond à la profession principale du redevable, c’est-à-dire qu’elle constitue l’essentiel de ses activités économiques

- Ces biens ou droits immobiliers sont essentiels à l’exercice de la profession

- Les actions et les parts si :

- Elles sont liées à des biens immobiliers dédiés à l’activité industrielle, commerciale, artisanale, agricole ou libérale d’une société de personnes soumise à l’impôt sur le revenu ou d’une société soumise à l’impôt sur les sociétés

- Et que son propriétaire exerce dans la société son activité professionnelle principale

Peuvent être exonérés de manière partielle :

- Les bois et forêts, les parts de groupements forestiers (à hauteur de 75%)

- Les sommes se trouvant sur un compte d’investissement forestier et d’assurance (CIFA)

- Les biens ruraux loués par bail à long terme

- Les parts de groupements fonciers agricoles non exploitants

Évaluation des actifs imposables

- Pour les biens immobiliers

Ces biens sont imposables sur leur valeur vénale[4] au 1er janvier de l’année en cours. Comme dit précédemment, la résidence principale du redevable connaît un abattement de 30% de sa valeur vénale sauf si elle est détenue par une société.

- Pour les actions ou les parts de sociétés

Comme pour les biens immobiliers le niveau d’imposition des actions et des parts se réfère à leur valeur vénale au 1er janvier de l’année en cours, dans un premier temps. Puis, dans un second temps, un coefficient de taxation[5] correspondant au ratio immobilier de la société est appliqué.

Cependant, il existe quelques cas particuliers à l’imposition de ces titres :

- Si nous sommes dans une situation de chaînes de participations alors il conviendra de déterminer un ratio immobilier taxable pour chaque niveau de sociétés, en débutant par le niveau le plus bas,

- Les dettes contractées directement ou indirectement par la société sont exclues de la valorisation des titres de société à hauteur des actifs immobiliers. Les situations dans lesquelles cette règle s’applique sont :

-

- Dans le cadre d’une acquisition d’un actif imposable (ex : OBO immobilier à lien article)[6]

- Quand la dette est contractée auprès du redevable ou de son foyer fiscal [7] et 6

- Quand la dette est contractée auprès d’une société contrôlée 7 et 6

- Quand la dette est contractée auprès du groupe familial du redevable (comptes courants d’associés)7 sauf si le prêt est contracté à des conditions normales.

-

- Depuis le 1er janvier 2019, les prêts contractés par une société pour l’acquisition d’un actif imposable, directement ou indirectement, qui prévoyaient de rembourser le capital au terme du contrat (« in fine ») ou « sans terme », ne sont plus intégralement déductibles mais subissent un amortissement linéaire rhétorique.

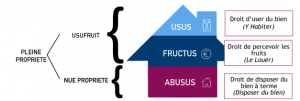

- Pour l’usufruit, le droit d’habitation et le droit d’usage

Les biens détenus en tant qu’usufruit, droit d’habitation ou droit d’usage font partie du patrimoine de l’usufruitier ou du titulaire du droit pour leur valeur en pleine propriété.

Cependant, plusieurs exceptions sont prévues selon l’origine de l’usufruit :

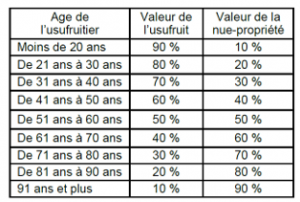

- Imposition séparée de l’usufruitier et du nu-propriétaire déterminée par l’âge de l’usufruitier

- Usufruit légal du conjoint survivant

- Démembrement résultant d’une vente avec réserve d’usufruit par le vendeur : quand l’acquéreur n’est pas un héritier, légataire ou donataire de l’usufruitier ou leurs descendants

- Usufruit, droit d’usage ou d’habitation réservé par le donateur d’un bien ayant fait l’objet d’un don ou d’un legs à l’État, à un département, à une commune…

Le processus de l’IFI

- Le calcul

Pour le calcul de l’IFI certaines composantes du passif personnel du redevable ou d’un des membres de son foyer fiscal (hors dettes inscrites au passif d’une société) peuvent être déduites de cet impôt si les dettes sont :

- Existante au 1er janvier

- Contractées et supportées par le redevable

- Afférentes aux actifs imposables

Selon l’Article 974 du CGI, il s’agit des dettes afférentes :

- A l’achat des biens ou droits immobiliers imposables,

- A l’achat des parts ou actions de sociétés proportionnellement à la valeur des biens et droits immobiliers imposables,

- Aux dépenses de réparation et d’entretien des actifs immobiliers,

- Aux dépenses d’amélioration, de construction, de reconstruction ou d’agrandissement des actifs imposables,

- Impositions dues à raison des propriétés immobilières (ex : taxes foncière, taxes sur les locaux vacants…).

Comme cité précédemment, le seuil d’imposition est fixé à 1,3 million d’euros et après dépassement de ce seuil, le patrimoine imposable est imposé selon le barème suivant :

Comme pour l’ISF, l’IFI est plafonné par rapport au montant cumulé des impôts de l’assujetti. Ce plafonnement correspond donc pour cette année, par exemple, à la somme de l’impôt sur les revenus de 2021 à mentionner sur la déclaration d’impôt 2022 et de l’IFI 2022 et ne doit pas dépasser 75% des revenus gagnés en 2021. En cas, de dépassement de ce seuil, alors l’excédent est déduit de l’IFI mais il ne peut ni s’imputer sur d’autres impositions ni être restituer. Le montant des impôts étrangers équivalents à l’IFI acquitté, le cas échéant, hors de France est imputable sur l’IFI exigible en France mais uniquement à hauteur de l’IFI dû au titre des biens et droits immobiliers situés hors de France ou sur la valeur des parts ou actions représentatives de ces mêmes biens. La clause anti-abus visant à sanctionner les montages de capitalisation des dividendes dans une « cash box » par la réintégration des dividendes non-distribués dans les revenus pris en compte pour le calcul du plafonnement est maintenue.

- La déclaration

La déclaration de l’IFI se fait au même moment que l’impôt sur le revenu. Cette déclaration peut se faire soit au format papier soit en ligne sur le site des impôts. En rédigeant sa déclaration il faut faire attention à ce que celle-ci soit exacte pour éviter les préjudices. En effet, s’il s’avère que votre patrimoine est sous-évalué ou qu’une partie de ce dernier ne soit pas déclarer vous allez devoir payer des intérêts de retard de 0,2% par mois soit 2,4% par an. Cependant, il existe deux cas selon lesquels les intérêts de retard ne peuvent être appliqués :

- Une marge de 10% pour la sous-évaluation est tolérée et tient seulement à votre bonne foi qui, peut être remise en cause par l’administration

- Un écrit justifiant les motifs qui ont conduit à la non-déclaration d’un élément du patrimoine ou de sa juste valeur

Il faut faire attention car s’il est prouvé que vous avez délibérément fausser votre déclaration, des pénalités beaucoup plus lourdes sont prévues. Pour éviter cela, l’État a mis en place un nouveau service, disponible sur l’espace particulier sur impots.gouv qui se nomme « Gérer mes biens immobilier ». Ce service permet à tous les usagers, qu’ils soient particuliers ou professionnels, de pouvoir consulter tous ses biens bâtis sur le territoire et leurs caractéristiques (ex : surface, nombre de pièces, numéro de lot…). Cela vous permettra de vous aider dans la rédaction de votre déclaration et, à termes, ce service permettra de réaliser d’autres démarches comme : répondre en ligne aux obligations déclaratives relatives aux locaux, dématérialiser les déclarations foncières ou encore déclarer l’occupant des locaux d’habitation.

- Le paiement

Afin de régler votre IFI, deux situations s’offrent à vous :

-

- Soit votre impôt est inférieur ou égal à 300€ alors vous pouvez payer en ligne, par smartphone ou tablette, par chèque ou TIP SEPA ou encore en liquide

- Soit votre impôt est supérieur à 300€ alors le paiement doit obligatoirement être effectué en ligne

- Cas particulier : Dons à des organismes d’intérêt général : Comme pour l’impôt sur le revenu, la donation à des organismes d’intérêt général établis en France ou dans un état européen peut vous permettre de réduire votre IFI à hauteur de 75 % des versements effectués dans une limite globale annuelle de 50 000 €. Cependant, il faudra faire attention car le cumul avec les réductions d’impôt sur le revenu n’est pas autorisé parce qu’une somme ne peut pas être utilisée deux fois. Néanmoins, il est possible de faire une ventilation de la somme de la réduction d’impôt de l’impôt sur le revenu et l’IFI.

Conclusion :

Pour conclure, l’acquisition d’un actif immobilier engage une responsabilité fiscale, à travers l’IFI, à laquelle vous ne pouvez déroger. De ce fait, afin de respecter cette obligation il vous faut maîtriser tous les aspects de cet impôt et c’est ce que Condate à essayer de faire à travers cet article en vous indiquant les éléments clés de cet impôt pour faciliter vos démarches.

Index :

[1] « L’assiette fiscale est un montant servant de base au calcul de l’impôt. Le montant de l’impôt dû est obtenu par multiplication de l’assiette par un taux. L’assiette résulte d’un choix de la matière imposable. De plus, elle dépend de la constatation d’un fait générateur. » (Source : Ooreka)

[2] Une personne dite « impatrié » représente une personne qui transfère son domicile fiscal en France après avoir été fiscalement domiciliées à l’étranger pendant les cinq années civiles précédentes.

[3] Exercice, à titre habituel et constant, d’une activité de nature à procurer à celui qui l’exerce le moyen de satisfaire aux besoins de l’existence

[4] La valeur vénale est une expression désignant la valeur d’un bien sur le marché. La valeur vénale constitue donc la valeur qu’il est possible d’obtenir d’un bien en cas de revente, au regard des conditions actuelles sur le marché. Elle se détermine en tenant compte de la valeur de biens similaires mis en vente. (Source : Droit Finance)

[5] Rapport entre la valeur vénale réelle des biens et droits immobiliers et la valeur vénale réelle de l’ensemble des actifs de la société

[6] pour acquérir un actif imposable ou pour financer des dépenses rattachées à un tel actif (ex : réparations, entretien…)

[7] sauf si cela n’est pas dans « un but principalement fiscal »

Nos actualités

Toujours soucieux de vous apporter une meilleure lecture du marché, Condate décrypte pour vous les évolutions du marché de l'investissement immobilier pour vous aider à prendre les meilleures décisions.

Les diagnostics immobiliers obligatoires

Pouvoir d’achat : le plafonnement de la hausse des loyers commerciaux

Condate primé dans Décideurs Magazine !

Connexion #2 – La Newsletter de l’Investissement Immobilier

Baux commerciaux et état d’urgence sanitaire : Fin du feuilleton judiciaire

Hausse des taux : qu’en attendre au second semestre 2022 ?

Le décret tertiaire, un nouveau défi pour l’immobilier ?

Reconfinement : un crédit d’impôt pour inciter les bailleurs à annuler des loyers

Loi Climat & Résilience : Obligation de solarisation ou végétalisation des bâtiments

La mensualisation des loyers commerciaux dans le futur projet de loi simplification

Condate une nouvelle fois récompensé !

[CHANTIER EN COURS] Construction d’un ensemble de locaux d’activités